供应端,据铁合金在线数据,国庆假期期间硅厂正常开炉,全国工业硅产炉增加10台,新疆增加12台,云南和四川各减少1台,全国工业硅前两周产量增加4171吨,新疆地区复产明显,西北大厂另有新的复产计划,川滇地区临近枯水期成本增加,计划月底减产,减产或对整体供应压力缓解作用不明显。

【工业硅/多晶硅】

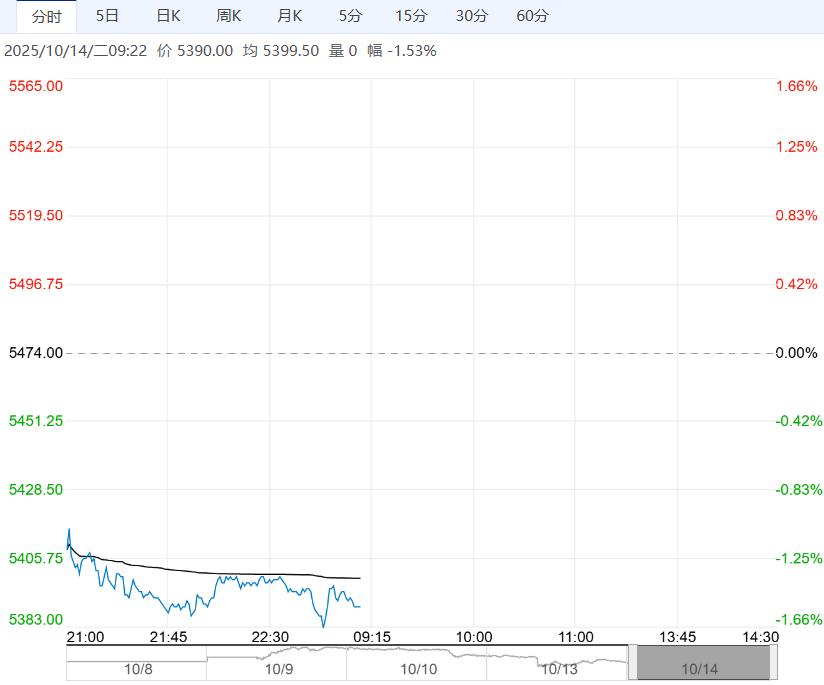

【市场热点及投资逻辑】:昨日,工业硅:SI2511合约收盘价为8805元/吨,涨幅0.92%。价差:11-1价差为-295元/吨(40),基差:通氧553#基差为645元/吨(-120),不通氧553#基差为495元/吨(-120),421#基差为895元/吨(-120)。

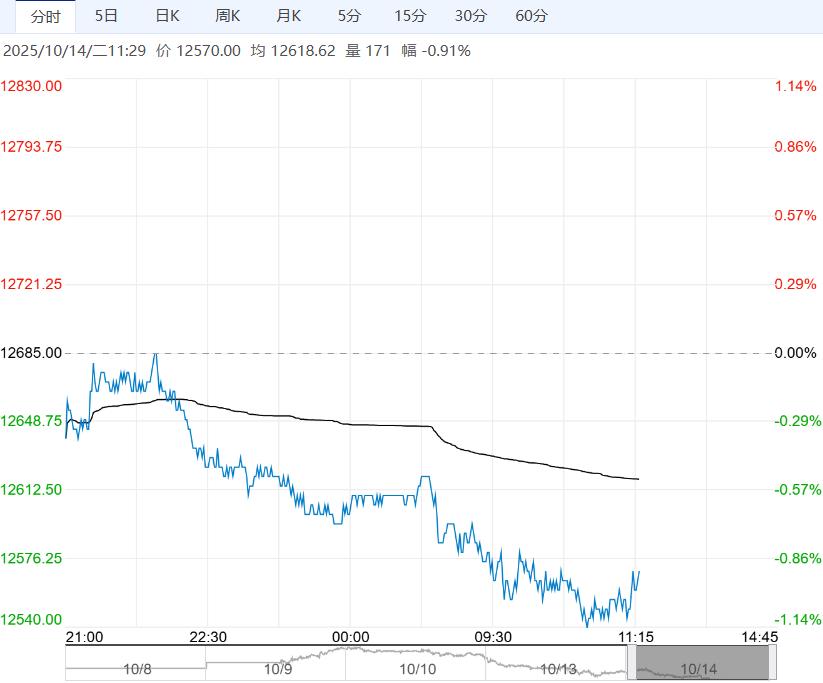

多晶硅:PS2511合约收盘价为48740元/吨,跌幅2.35%。N型多晶硅料市场价:52750元/吨(200)。

库存:工业硅:据百川盈孚数据,上周工厂库存去库500吨至259500吨,市场库存去库2000吨至183000吨,截至10月13日,广期所交割仓库仓单共计50854手,按照5吨/手来计算,折合成实物有254270吨。

多晶硅:据铁合金在线数据,截至10月11日当周,多晶硅库存增加0.6万吨至24.40万吨,环比增加2.52%,同比不变,截至10月13日,广期所交割库仓单共计7900手,按照3吨/手来计算,折合成实物有23700吨。

观点:工业硅:供应端,据铁合金在线数据,国庆假期期间硅厂正常开炉,全国工业硅产炉增加10台,新疆增加12台,云南和四川各减少1台,全国工业硅前两周产量增加4171吨,新疆地区复产明显,西北大厂另有新的复产计划,川滇地区临近枯水期成本增加,计划月底减产,减产或对整体供应压力缓解作用不明显。

需求端,多晶硅10月限产不及预期,持续增产对工业硅需求仍有支撑,铝合金按需采购工业硅;有机硅价格回落,企业利润收缩,部分单体厂开工负荷将有所降低,及装置检修等因素影响,整体产量将有小幅下降,对工业硅需求预期偏弱。

综上,供应端新疆地区复产,西南地区减产的预期已落实,需求端多晶硅有增加预期,但工业硅复产速度大于下游需求速度,库存压力增加,11月底交割库仓单集中注销,不符合重新注册的仓单将流入市场冲击现货价格。

在行业反内卷政策具体措施出台之前,硅价高度有限,反内卷预期和枯水期成本上移限制下行空间。短期主力合约或在8200-9600区间震荡,关注西南地区月底减产情况。

多晶硅:供应端,据铁合金在线数据,9月多晶硅产量12.86万吨,环比增加0.39%,同比减少5.93%,据SMM消息,10月多晶硅产量将超市场预期增加,主要在于青海地区产能复产以及其他地区新产能爬坡,同时部分头部企业基地也将出现减产。

需求端,据SMM消息,进入10月,Q4配额限制叠加丰水期原料电力成本下行,硅片企业或将适当减产,预期硅片10月产出将下降,由于节前已提前备货,双节假期期间下游企业备货积极性不高,库存由去库转为累库的预期已落地。

10月多晶硅有新增排产,产量预期增加。10月硅片和组件排产下调,节后需求偏弱导致库存去库压力增加。昨日交易所多晶硅仓单数量由新增转为减少,但仍处于高位,11月底仓单集中注销逻辑或限制近月合约价格高度。

基本面供增需弱,短期主力合约或震荡偏弱运行。但反内卷政策预期仍在下方形成较强支撑,加上11月西南地区电价成本增加,中长期建议逢低布多为主。持续关注反内卷政策落实情况。需持续关注后续反内卷政策落实情况。

策略建议:工业硅:区间震荡

多晶硅:震荡偏弱

<上一篇 沪镍库存高位积累 预计不锈钢短期震荡偏弱

下一篇>已是最后一篇