国内,近期大豆到港充足,油厂开机率回升至正常水平,豆粕现货供应宽松,同时近期下游成交及提货旺盛,对豆粕现货提供支撑;另外油厂大豆及豆粕进入累库周期,其中大豆库存599.6万吨,较上周减少10.69万吨;豆粕库存41万吨,较上周增加2.75万吨。

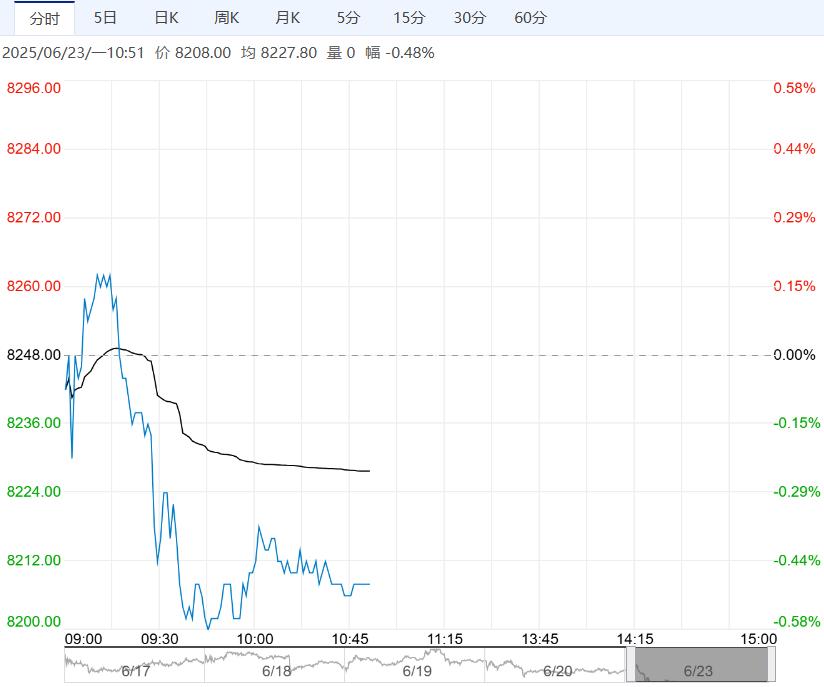

【豆粕】:产区天气良好,美豆及连粕震荡偏弱

成本端,近期美豆产区天气尚可,截至6月15日大豆播种录得93%接近尾声,优良率下降至66%低于预期;同时降雨存在使大豆产区干旱比率维持在13%,利于大豆生长发育;另外5月美豆压榨1.92829亿蒲,虽低于预期但录得历史同期最高;而上周美豆出口净销售录得61.47万吨高于预期。多空交织美豆震荡偏弱。

国内,近期大豆到港充足,油厂开机率回升至正常水平,豆粕现货供应宽松,同时近期下游成交及提货旺盛,对豆粕现货提供支撑;另外油厂大豆及豆粕进入累库周期,其中大豆库存599.6万吨,较上周减少10.69万吨;豆粕库存41万吨,较上周增加2.75万吨。

策略:产区天气良好,美豆震荡偏弱;国内5-7月大豆供应充足,油厂开机恢复正常,豆粕现货供应整体宽松,而当前下游提货旺盛,现货表现震荡;而近期巴西大豆升贴水表现坚挺,支撑进口成本偏强;中长期来看,新季美豆播种面积虽有下调,但天气持续向好美豆减产幅度或有限;同时中美关税发展对远期美豆存在利多,仍建议逢低做多远月豆粕。

策略上,继续逢低做多豆粕09。

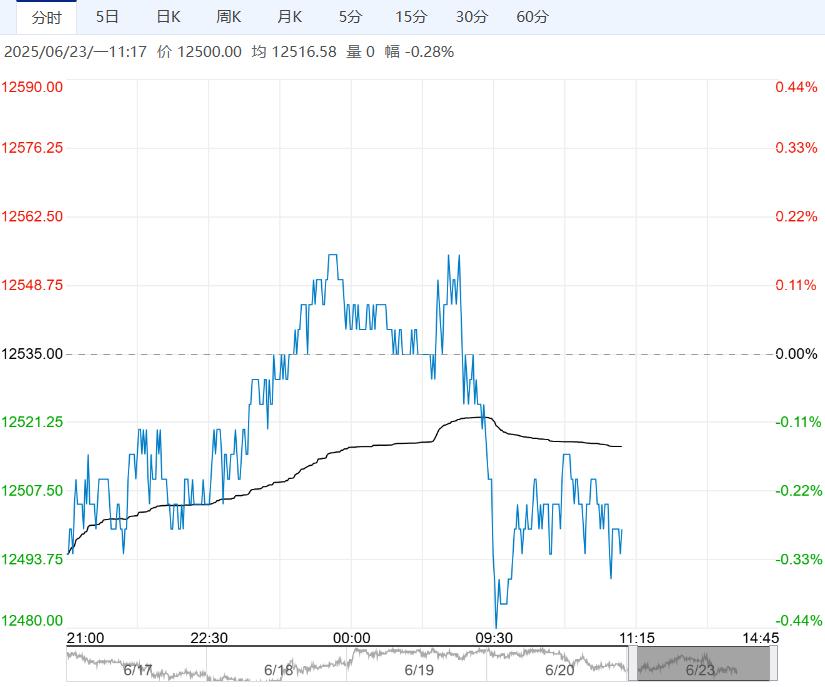

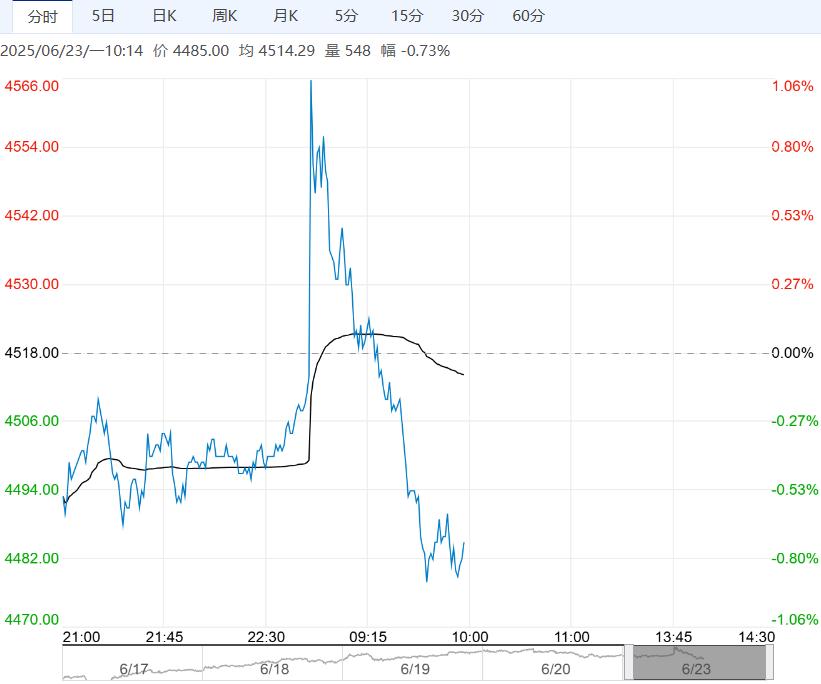

【棕榈油】:地缘冲突升级,原油高开,油脂整体延续偏强走势

上周内外油脂价格重心整体大幅上移。

产地,6月前20日马棕出口增10-15%;5月印尼棕榈油出口环比大增43.3%。

国内,5月棕榈油、菜油和菜籽进口量分别为18万吨、11万吨和33.6万吨。上周豆油现货整体成交较好;价格上涨,棕榈油下游补货。豆油和棕榈油分别累库至85万吨和41万吨。

策略,美豆优良率低于预期,5月压榨量创历年同期最高;2026-2027年生柴义务掺混量高于预期,CBOT豆油创2023年10月中旬以来最高,CBOT大豆站上1050关口但偏差基本面制约上涨空间。

6月马棕出口继续增加,产量转降,累库节奏进一步放缓,不过5月末库存已摆脱低位区间;5月印尼棕榈油出口大增;随着价格上涨,印度炼油商取消部分7-9月棕榈油订单。

操作上,地缘局势升级、新一周原油价格或延续强势,美生柴交易尚未熄火,外围扰动继续盖过产业端主导油脂市场,短期内外油脂延续偏强走势,关注中东地缘走向。

菜棕9月价差重返1200以上,前期做扩仓位谨慎持有;建议关注1月豆棕价差走势。

<上一篇 硅铁产量小幅回升 预计锰硅短期低位震荡

下一篇>已是最后一篇

相关阅读

市场供需转弱预期难改 PTA短期或以回调整理为主

11月13日午盘,PTA主力合约弱势下行,目前盘内报...[详情]

上期所:发布《上海期货交易所天然橡胶(期货)检验细则》的公告

上海海关工业品与原材料检测技术中心、中国检验认证集团山东有限公司、中国检验认证集...