需求端,多晶硅11月季节性减产,对工业硅需求预期偏弱,铝合金按需采购工业硅;有机硅单体厂开工负荷将有所降低,及装置检修等因素影响,整体产量将有小幅下降,对工业硅需求预期偏弱。

【工业硅/多晶硅】

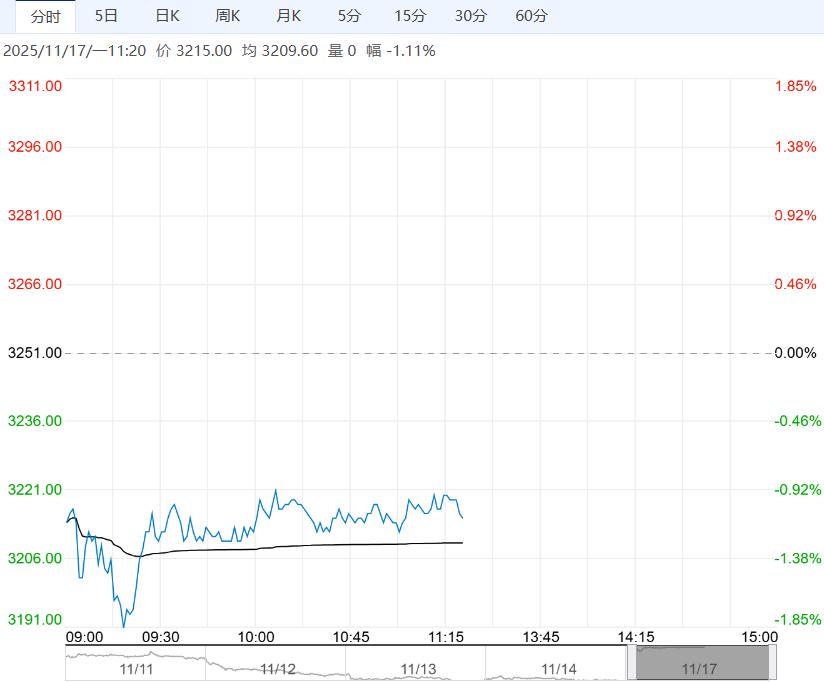

【市场热点及投资逻辑】:昨日,工业硅:SI2601合约收盘价为9020元/吨,跌幅1.74%。

价差:12-1价差为15元/吨(5),基差:通氧553#基差为480元/吨(125),不通氧553#基差为330元/吨(125),421#基差为730元/吨(125)。

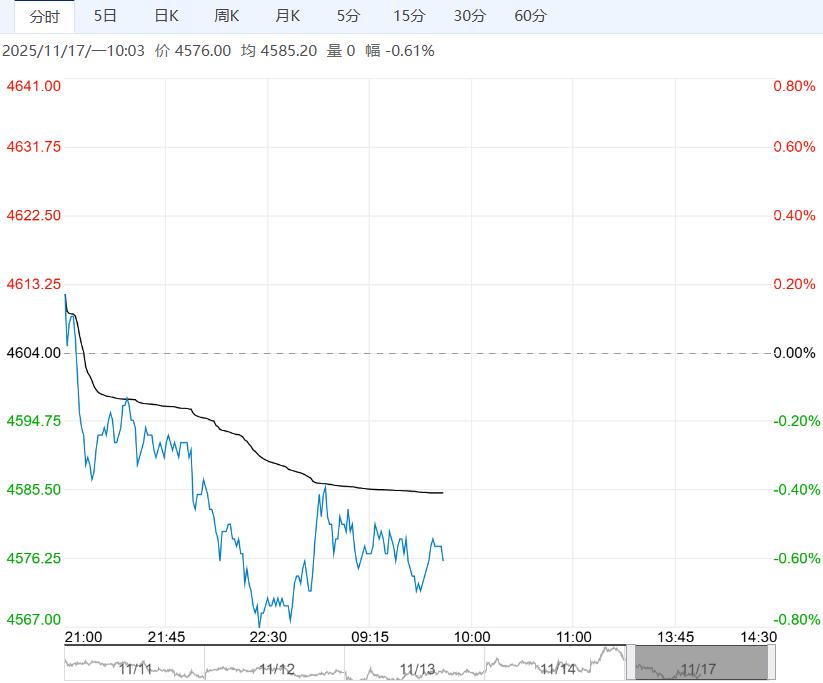

多晶硅:PS2601合约收盘价为54045元/吨,涨幅0.19%。N型多晶硅料市场价:52300元/吨(150)。

库存:工业硅:上周工厂库存和市场库存维持在高位,截至11月14日,广期所交割仓库仓单共计45345手,按照5吨/手来计算,折合成实物有226725吨。

多晶硅:据铁合金在线数据,截至11月14日当周,多晶硅库存累库0.4万吨至27.20万吨 ,环比增加1.49%,同比减少1.81%,截至11月14日,广期所交割库仓单共计8120手,按照3吨/手来计算,折合成实物有24360吨。

观点:工业硅:供应端,据铁合金在线最新数据,截至13日全国工业硅产炉数量增减相抵,其中四川、福建和东北各减少1台,内蒙新增1台,甘肃新增2台,整体来看较上周没有变化,上周全国工业硅产量增加200吨,西北地区复产不及预期,枯水期西南地区减产明显,产量呈现北强南弱的格局。

需求端,多晶硅11月季节性减产,对工业硅需求预期偏弱,铝合金按需采购工业硅;有机硅单体厂开工负荷将有所降低,及装置检修等因素影响,整体产量将有小幅下降,对工业硅需求预期偏弱。

综上,供应端川滇地区进入枯水期减产明显,西北硅厂复产进度放缓,减产利好硅价,但下游多晶硅西南地区也同时存在季节性减产,有机硅和硅铝合金对工业硅需求支撑有限。

供需双弱下将或导致库存缓慢累库,叠加月底仓单集中注销,近月合约上行遇阻,12月西南地区进入枯水期,电价上调生产成本上升,操作上可考虑远月合约逢低试多。

多晶硅:供应端,临近枯水期,西南地区将出现季节性减产,西北地区复产仍具有不确定性。据SMM消息,11月部分头部企业将减产,产量有下滑预期。

需求端,据SMM消息,硅片市场供应格局因过量代工转差,11月电池厂收紧需求并进行限价采购,采购订单骤减后,现金流紧张的二三线硅片企业出现恐慌性抛售所致。受此影响11日硅料期货盘中价格跳水。

终端,今年9月,光伏单月新增装机9.66GW,环比增长31.25%;1-9月,光伏累计新增装机量240.27GW;终端光伏新增装机低于10GW,对组件需求偏弱,限制组件价格上涨,由于终端新增光伏装机量环比减少较明显,需求端硅片和组件排产减少。

11月受枯水期影响电价上调生产成本增加,西南地区产量季节性下降,西北地区复产仍有不确定性,11月硅片企业排产下降,期现库存累库;周三光伏协会紧急发文辟谣并再次强调反内卷决心,主力合约止跌后强势反弹,回吐周二跌幅。

昨日主力合约继续在政策预期的支撑下偏强运行,不过基本面供需双弱库存累库的矛盾依旧存在,在政策具体措施落地之前,弱现实或限制价格上行空间。短期主力合约宽幅震荡运行。

近期消息较多,请谨慎辨别真伪,注意仓位风险管理,持续关注光伏产能调控和硅料收储的落实情况。

策略建议:工业硅:震荡

多晶硅:区间震荡

<上一篇 库存明显去化 预计碳酸锂短期震荡偏强运行

下一篇>已是最后一篇

相关阅读

供应过剩格局不变 纯碱短期或呈震荡偏弱走势

11月17日午盘,纯碱主力合约小幅走低,目前盘内...[详情]

上期所:发布《上海期货交易所天然橡胶(期货)检验细则》的公告

上海海关工业品与原材料检测技术中心、中国检验认证集团山东有限公司、中国检验认证集...