国债期货收盘全线下跌,30年期主力合约跌0.40%,10年期主力合约跌0.17%,5年期主力合约跌0.13%,2年期主力合约跌0.04%。

【市场表现】

国债期货收盘全线下跌,30年期主力合约跌0.40%,10年期主力合约跌0.17%,5年期主力合约跌0.13%,2年期主力合约跌0.04%。银行间主要利率债收益率纷纷上行。10年期国开债“25国开05”收益率上行1.35bp报1.7160%,10年期国债“24附息国债11”收益率上行1bp报1.6580%,3年期国债“25附息国债05”收益率上行1.5bp报1.4975%,2年期国债“25附息国债06”收益率上行1bp报1.4800%。

【资金面】

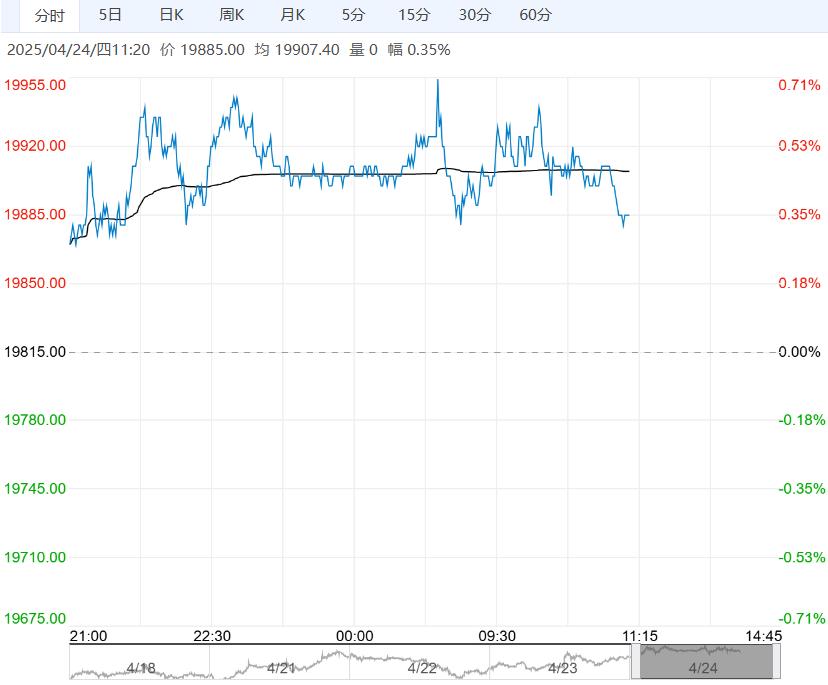

央行公告称,4月23日以固定利率、数量招标方式开展了1080亿元7天期逆回购操作,操作利率1.50%,投标量1080亿元,中标量1080亿元。Wind数据显示,当日1045亿元逆回购到期,据此计算,单日净投放35亿元。资金面方面,存款类机构隔夜和七天质押式回购利率大幅下行,前者下行近8个bp,后者下行超5个bp。长期资金方面,全国和主要股份制银行一年期同业存单最新成交在1.75%附近,较上日略有下行。

【操作建议】

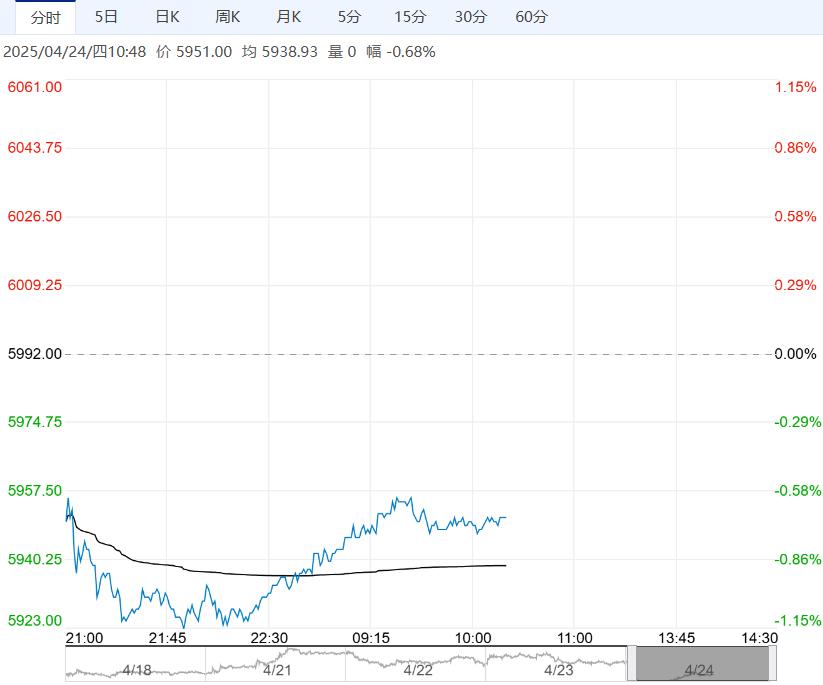

昨日美方释放关税政策软化信号,风险偏好上行影响期债收跌,未来贸易政策走向仍具高度不确定性需要且行且看,短期需要关注24日超长期特别国债发行结果和25日MLF续作情况,将会影响资金面预期进而影响债市走势。

对于债市而言,目前长期逻辑来看,预期外需下行可能施压经济增长,这一逻辑未证伪的前提下,对债市影响偏多。中短期逻辑来看,政策和资金利率是影响债市节奏的主要因素,目前期债市处于区间震荡状态,主要原因是中短期逻辑约束,一方面目前整体资金面偏稳,债市曲线平坦约束利率进一步下行空间,不过近几个交易日人民币贬值压力有所减轻,关注税期过后资金利率能否持续下行,另一方面是国内促消费、稳楼市、宽财政政策也将进入发力期,宽信用预期扰动债市节奏。短期在政策节奏不确定性和资金面约束下,债市或仍以震荡为主(10年期利率波动空间或在1.61%-1.7%),中期等待降准降息落地,届时有望打开期债上行空间。单边策略上短期建议可以区间操作,关注政策出台节奏。基差策略上,建议参与TS合约正套策略。曲线策略上建议适当关注做陡。

<上一篇 多空交织背景下 预计股指短期区间宽幅运行

下一篇>已是最后一篇