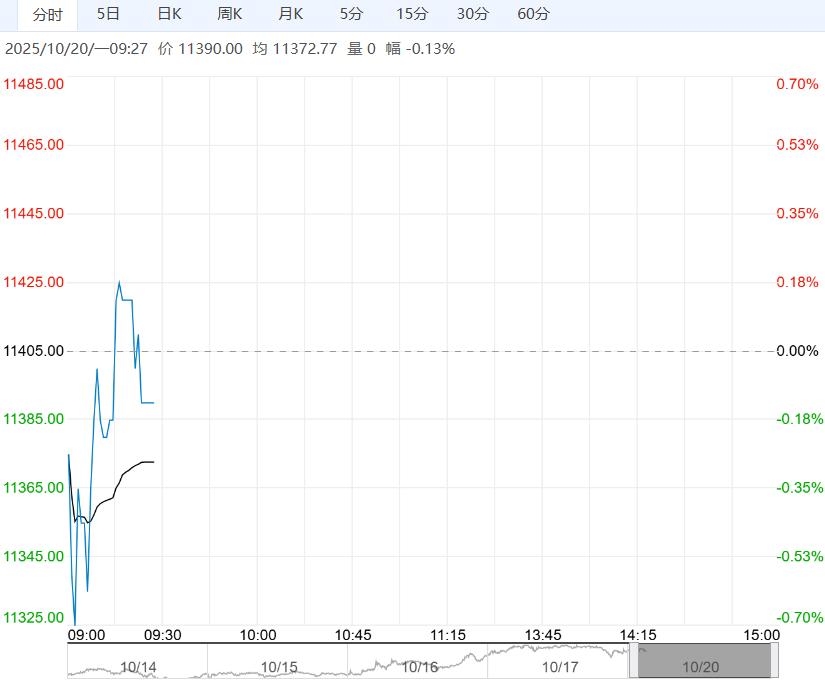

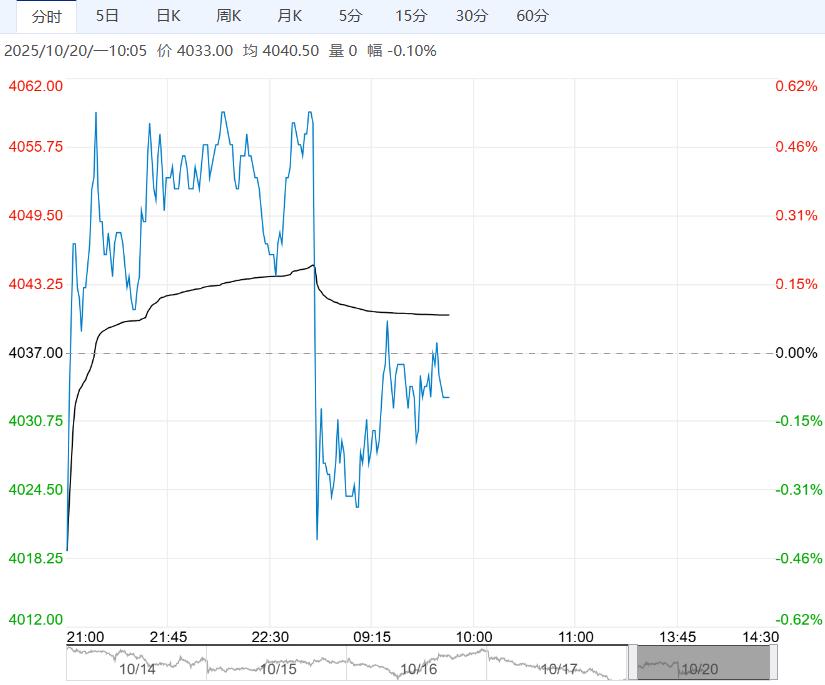

10月20日早盘,乙二醇主力合约小幅走低,目前盘内报4033元,跌幅-0.10%。产业基本面上,海内外装置负荷高位,国内供给量较高,进口量回升,港口转累库,中期随着进口集中到港且国内负荷预期持续高位,叠加新装置逐渐投产,四季度预期将持续累库。估值目前同比仍然中性偏高,弱格局下估值有持续压缩的压力,建议逢高空配。

10月20日早盘,乙二醇主力合约小幅走低,目前盘内报4033元,跌幅-0.10%。产业基本面上,海内外装置负荷高位,国内供给量较高,进口量回升,港口转累库,中期随着进口集中到港且国内负荷预期持续高位,叠加新装置逐渐投产,四季度预期将持续累库。估值目前同比仍然中性偏高,弱格局下估值有持续压缩的压力,建议逢高空配。

正信期货:维持偏弱格局

进入十月中旬,织造市场订单表现分化,订单量环比9月略有回暖,但受南北方气温差异影响,整体增量仍不明显。随着国内电商购物节临近,终端服装类订单有望提升,预计后续织造开工负荷提升动力有限。总体来看,国际原油下跌,乙二醇成本支撑减弱,国产开工率保持年内高位,需求端不温火下,供需预期悲观。策略:乙二醇供需转弱预期较强,主港库存低位累库,预计短期乙二醇维持偏弱格局。

西南期货:震荡偏弱运行

库存方面,华东主港地区MEG港口库存约54.1万吨附近,环比上期增加3.4万吨。需求方面,下游聚酯开工小降至91.4%,终端织机开工分化,备货下降,需求端支撑有限。综上,近端乙二醇装置检修装置陆续重启,供应增加,港口到港提升,库存持续累库,需求端改善力度有限,并且成本原油价格偏弱,短期乙二醇或震荡偏弱运行,关注港口库存和进口变动情况。

<上一篇 成本端支撑不足 PTA短期或震荡偏弱运行

下一篇>已是最后一篇