8月31日,玻璃期货主力合约盘中触及涨停价1871元/吨,持仓量升至85.5万手。反观玻璃成本端,纯碱此轮行情自7月中下旬才开启上涨模式,较玻璃牛市行情启动延迟3个月之久。无论从行情启动时间和持续程度,还是上涨幅度来看,纯碱都相对落后于玻璃。而对于处于同一产业链上下游两端的纯碱和玻璃,二者期货价格走势理论相关性高达90%,但从目前走势来看,二者期价走势严重背离,相关系数已下降至50%以下。

8月31日,玻璃期货主力合约盘中触及涨停价1871元/吨,持仓量升至85.5万手。

A股市场上,相关玻璃概念股也表现活跃,截至记者发稿,旗滨集团(601636.SH)、洛阳玻璃(600876.SH)和福耀玻璃(600660.SH)等均涨近4%。

成本端纯碱期货主力合约开盘涨停,涨幅4%,报1742元/吨。纯碱期货涨停的同时,A股市场上山东海化(000822.SZ)、远兴能源(000683.SZ)双双涨停,三友化工(600409.SH)涨逾6%。

据分析,近期玻璃期货价格历经长达半个月的回调后继续上涨,而现货价格几乎一直保持着上涨,生产企业对旺季现货市场需求仍有较好预期。消息面上沙河地区部分玻璃企业计划9月1日小幅涨价。纯碱9月现货涨价基本敲定,成本上也给予玻璃价格支撑。

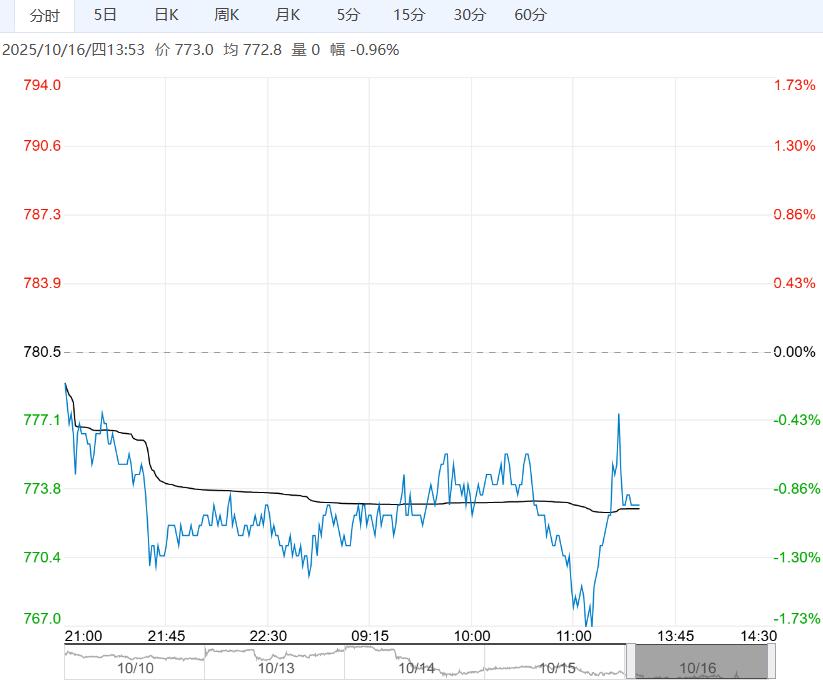

实际上玻璃期货价格自今年4月中旬开启上涨行情,8月12日创历史新高,随后出现小幅回调。截至上周五(8月28日)收盘,文华玻璃指数收于1834元/吨,较4月14日的1219元/吨上涨615元/吨,涨幅高达50.45%。

现货市场亦然,据数据统计,从今年4月起,白玻璃原片的价格上涨超过20%,达到了1900元每吨。以一家玻璃加工厂为例,目前企业玻璃原片进货价格要比往年同期高出200~300元每吨,8月份上半月就涨了150元每吨。业内人士认为,今年玻璃涨价的主要原因是供应难以满足市场需求。从需求端来看,房地产市场占到玻璃行业总需求的75%,疫情后的集中开工加大了玻璃的需求量,也提前了整个玻璃行业的生产和销售。

光大期货统计,玻璃行业自4月份期现价格大幅上涨以来,行业净利润率均持续增长,截至今年二季度,玻璃全行业的净利率10.47%,而净利润增长率高达21.26%,对比一季度利润增长率-6.7%,变化幅度高达27.96%。如此大的净利润率变化对于固定资产投入较大、成品库存相对较高、变化成本占比相对较少的的玻璃行业来说,已经非常可观了。

光大期货张凌璐对记者分析,反观玻璃成本端,纯碱此轮行情自7月中下旬才开启上涨模式,较玻璃牛市行情启动延迟3个月之久。无论从行情启动时间和持续程度,还是上涨幅度来看,纯碱都相对落后于玻璃。而对于处于同一产业链上下游两端的纯碱和玻璃,二者期货价格走势理论相关性高达90%,但从目前走势来看,二者期价走势严重背离,相关系数已下降至50%以下。

“导致此种现象的根本原因还是由于玻璃、纯碱供需格局不匹配,从而导致产业链利润分配不均匀。”她称。

张凌璐认为,由于前期玻璃价格上涨幅度过大,后期价格即使上涨或许也相对缓和,而纯碱处于上涨起步阶段,后期幅度或超预期,因此对于纯碱和玻璃二者的利润博弈,短期纯碱胜出的概率相对较大。但若从长远角度来看,只有当上下游利润同步增长,均保持稳定盈利状态,整个产业链才能健康、长久地发展下去。

<上一篇 黄金承压但仍被看好 下跌是买入机会