基于供需错配带来的上涨预期,今年镍市投资策略以逢低买入为主。然而2018年以来,镍价位于高位振荡,向上寻求突破动力,因此投资者入场节奏变得尤其重要。由于金融属性占主导,当前镍价开启回调走势。

下游不锈钢传统旺季来临

如果将镍产业链切换至传统的不锈钢产业链,当前需要关注的风险是印尼镍矿的进口增量风险。由于印尼镍矿出口配额增加至3439万湿吨,后续仍将有新的配额批准。但从去年印尼出口情况来看,除了安塔姆充分使用出口配额外,其他矿商出口的积极性降低,2017年全年印尼出口至我国的镍矿总量仅433万湿吨。基于前两个月印尼出口船数偏低的考量,也许今年印尼镍矿进口风险或远低于预期。从下游需求季节性来看,不锈钢存在“金三银四”的传统旺季需求。当前不锈钢社会库存春节累库超预期,叠加不锈钢价格低迷导致不少钢厂亏损,包括北海诚德在内的大型不锈钢厂已计划3月安排集中检修,这将缓解不锈钢供应偏多的窘境,若传统旺季需求及时兑现,不锈钢价格上涨也将支撑镍价反弹。

印尼青山不锈钢回流减少

市场担心2018年最大的利空因素是印尼不锈钢大量回流,然而,笔者认为这个最大的风险因素已经削弱。首先,印尼青山拟再次减少国内投放量,主要因为印尼青山3月开始将加大方坯的生产力度,原先规划每月3万—5万吨的产量提高至后期9万吨/月的水平,用以满足其国内温州基地以及戴南等地的需求。这意味着2018年几乎没有热轧白皮回国,当前最大的利空因素已经解除。其次,印尼青山重点将不锈钢市场着眼于美国,此前青山已经和美国ATI公司成立合资公司,以向美国市场销售不锈钢。此外,出于公司战略发展考虑,青山集团与印度当地一家不锈钢厂合作,计划在印度复制印尼不锈钢建厂模式,初步打算建立200万—300万吨/年产能的热轧冷轧不锈钢项目,用来开发印度不锈钢市场。

综上所述,在镍传统价格体系与新体系之间的博弈和碰撞下,未来镍价利空因素已经减弱,利多因素逐渐占据主导。在基本面供需错配的大背景下,镍价大方向看涨。

随着LME去库存的明朗化和加速,新体系将占据更多的主动权,当前有色金融属性带来的镍价回调或许是最佳的做多机会,沪镍投资策略以逢低或者回调买入为主,合适的入场点在90000—98000元/吨之间。

下载关注集金期货通APP,查看实时期货行情走势,获取权威 期货投资 信息!

<上一篇 丁士启:限制铜产能无序过快增长

下一篇> 消费旺季谨慎乐观 国内精铜供应充裕

相关阅读

市场供需边际均有下滑 焦煤短期或震荡运行

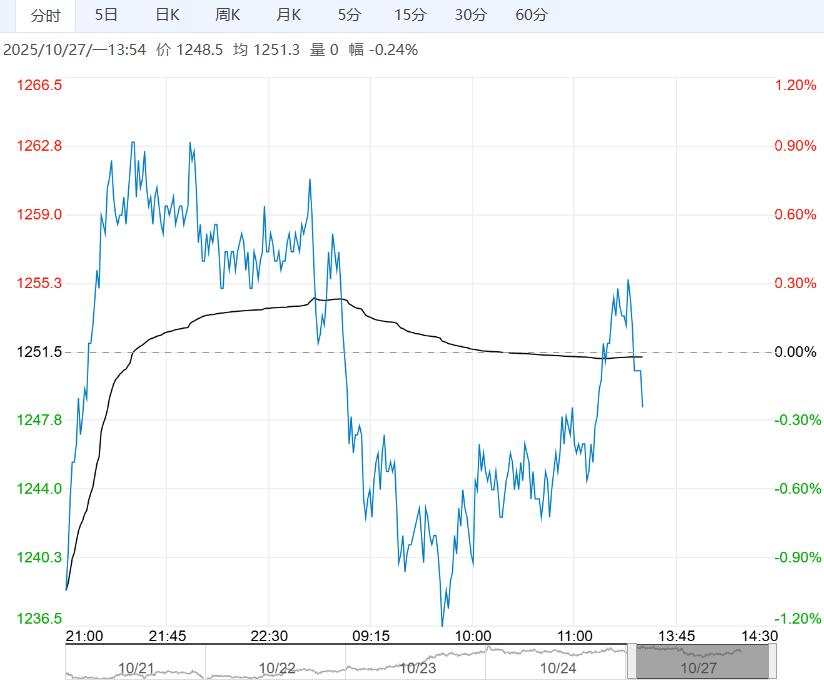

10月27午早盘,焦煤主力合约小幅走低,目前盘内...[详情]

大商所:关于扩大合格境外投资者参与商品期货、期权交易范围的公告

经中国证监会同意,自2025年10月28日晚夜盘交易时起,大连商品交易所将扩大合格境外机...