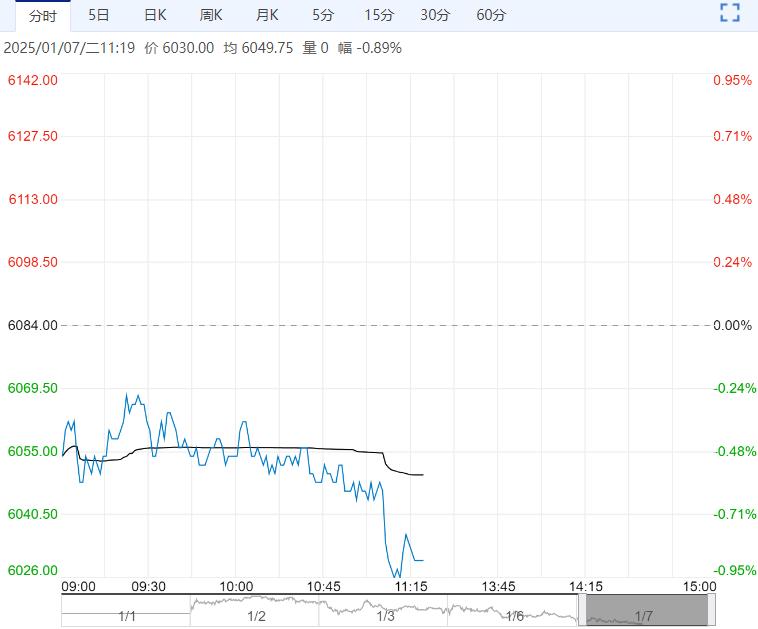

国债期货收盘涨跌不一,30年期主力合约涨0.6%,10年期主力合约涨0.07%,5年期主力合约跌0.07%,2年期主力合约跌0.03%。

【市场表现】

国债期货收盘涨跌不一,30年期主力合约涨0.6%,10年期主力合约涨0.07%,5年期主力合约跌0.07%,2年期主力合约跌0.03%。银行间现券长端偏强,截至17:00,7年及10年期国债活跃券收益率下行1bp,7年期“24附息国债18”报1.485%,10年期“24附息国债11”报1.59%,30年期“24特别国债06”下行2.75bp报1.8325%。此外,10年期“24国开15”下行1.5bp报1.6375%。

【资金面】

央行公告称, 1月6日以固定利率、数量招标方式开展了141亿元7天期逆回购操作,操作利率1.50%。当日891亿元逆回购到期,全天净回笼705亿元。

资金面方面,银行间市场资金面延续宽松局面,存款类隔夜和七天期回购加权利率双双回落,其中隔夜降逾16bp至1.45%以下。长期资金方面,国有和主要股份制银行一年期同业存单二级最新成交在1.545%附近,较上日尾盘水平下滑约 1bp。在跨月后短暂的偏紧后,资金面逐步回归月初该有的状态,不过去年末预期中的降准落空,加之当下人民币贬值压力加剧以及债市热度过高,关注央行在短期货币政策态度上是否会有边际变化。Wind数据显示,CNEX债券分歧指数全品种方面,银行午后变化较大,从主要买盘转为卖盘。全天来看,基金和保险为主要买盘,证券为主要卖盘。

【操作建议】

基本面因素来看,12月制造业PMI显示经济继续环比改善,供需两端有所分化,债市对基本面指标并不敏感。股市偏弱和配置力量偏强继续利好债市,在降息落地利多出尽之前债券利率下行趋势不易打破,多单仍可持有。当前债市的主要潜在利空一是在于长端国债利率下行过快,超前定价降息预期,来到历史低位后监管对长债预期管理可能进一步加强,二是跨年后部分累计浮盈较厚的机构止盈情绪有可能增强,容易形成情绪共振带来高波动。单边策略上,短期多单或可持有,但需提高对监管因素和止盈情绪利空的警惕。

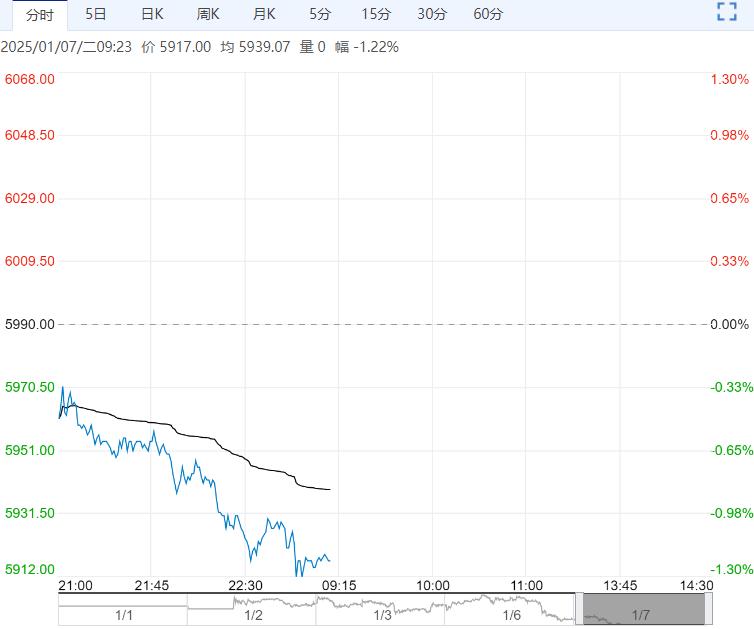

<上一篇 股指:期指跌幅扩大先行等待技术企稳

下一篇>已是最后一篇