全乳胶仓单库存偏紧问题会延续,供给端有季节性停割和拉尼娜所引发的冷冬、降雨预期,易造成供需错配的行情。中长期看好橡胶,橡胶期货2105合约以逢低做多为主。

全乳胶仓单库存偏紧问题会延续,供给端有季节性停割和拉尼娜所引发的冷冬、降雨预期,易造成供需错配的行情。中长期看好橡胶,橡胶期货2105合约以逢低做多为主。

本年度天然橡胶的走势是以疫情为主线的。年初国内疫情暴发,春节后橡胶指数价格跌倒10390元/吨,但由于国内疫情防控得当,恐慌情绪并未持续,胶价持续修复至11835元/吨;2—4月,国外疫情暴发,胶价跌破万元直至9430元/吨;4—7月,国内疫情持续好转,国外恐慌情绪缓解,胶价振荡上行并稳定在11000元/吨左右;7—9月,国内疫情基本得到控制,国外疫情影响淡化,宏观氛围趋好,胶价重心抬升至12500元/吨一线;10月至今,以仓单偏紧为客观事实,天气端为辅助,基本面改善为预期,施压非标套利为目的,天然橡胶超预期拉涨至高点16485元/吨,随后涨势放缓,胶价逐步回归基本面。放眼2021年,结构性问题会持续,天然橡胶行情值得期待。

种植周期压制边际趋缓

天然橡胶从种植周期看,目前仍处于2011年左右新种植胶树释放产能的时期,综合考虑新种植面积和主产国树龄结构,至少到2023年都将处于供过于求的局面。但是,可以看到2020年ANRPC总种植面积出现缓慢下降趋势,同比下降0.38%;ANRPC新种植面积继续保持下降趋势,同比下降4.02%。整体来看,天胶种植格局边际趋好,对天胶压制力度继续减缓,结构性行情发生的概率边际递增。

原料结构性问题延续

天然橡胶仓单偏紧一度成为拉涨的客观基础之一,而随着天气端的转好,以及国内部分胶厂转产全乳胶,仓单从11月老胶注销后的73820吨增至目前的152510吨,环比增长206%。从短期看,仓单偏紧程度不及预期,但是拉长周期看,国内天胶原料减产四成左右,目前仓单仍处于近6年低位,较2019年下降30.63%,仓单偏紧问题依旧存在。 此外,云南产区已经停割,海南地区因为寒冬有提前停割的可能,明年一季度国内产区基本处于停割阶段,2105合约仓单最多也只是在25万—30万吨,仍会处于同期低位,因此仓单问题依旧会延续至2105合约。

下一篇> 疫苗降低负面影响 油价中长线有望走高

相关阅读

市场需求力度不足 尿素价格短期或承压运行

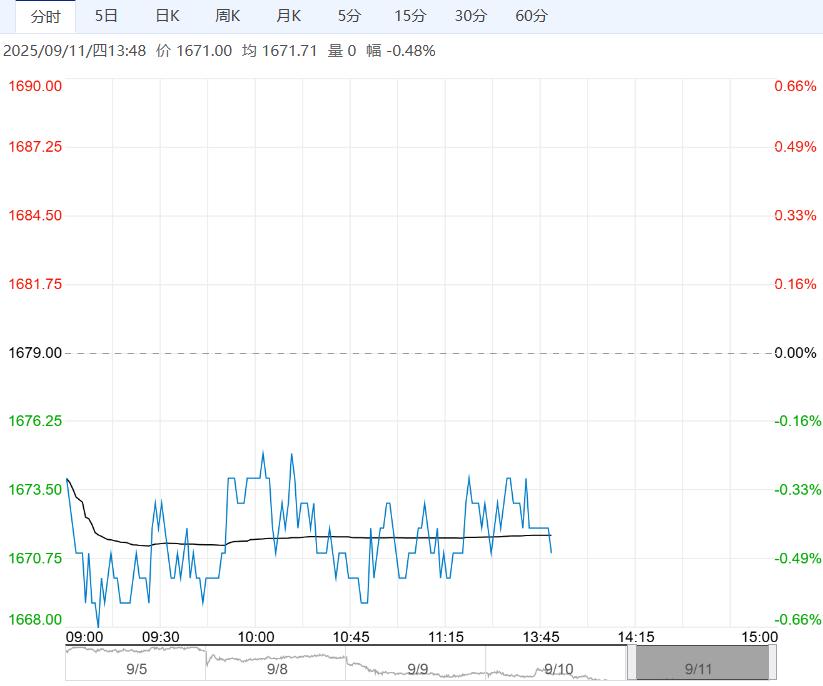

9月11日午盘,尿素主力合约弱势下行,目前盘内报...[详情]

郑州商品交易所:关于短纤期货交割费用有关事项的公告

经研究决定,现将指定短纤期货交割费用标准事项公告如下:一、标准仓单仓储费标准:指...