一方面,三季度消费增速难以逆转,预计仍将维持负增长;另一方面,在高矿价刺激下,会有更多的镍矿进入国内,镍矿紧张局面将缓解。建议关注跨市正套,或者对镍进行空头配置。

从供应端来看,NPI内减外增,增量依旧来自印尼。印尼德龙二期规划35台,已经建设完成15台,上半年点火5台,加上一期的15台,在产20台,预计三季度还有新的炉子投产,到年底二期的15台也将全部投产。印尼青山莫罗瓦利,去年年底28台炉子在产,截至6月,已有36台炉子在产。印尼青山维达贝工业园已投产4台(埃赫曼),振实6—7月投产4台,盛屯-华友4台计划7—8月投产2台,韦达贝工业园总规划24台,今年预计投产量将达到12台。按照当前在产及投产进度测算,今年印尼镍铁增量向上修正值21万吨金属量。自今年1月开始,印尼开始禁止红土矿出口,菲律宾再次成为我国主要镍矿来源国,占比提高到92%。

但受疫情的影响,本应在雨季结束后恢复正常出货,进度滞后一个月左右,国内进口未达到预期,港口库存持续下降,5月至今持续运行在800万吨左右的历史低位。近期,虽然菲律宾装运恢复,但是国内铁厂在非雨季必须屯矿以熨平全年原料供应,三季度即使港口库存增长,但不一定在当期可以全部转化成镍铁。短期镍矿价格将继续高位运行,目前1.5%品位CIF中国港口报价涨至46—47美元/湿吨,环比4月初上涨10美元/湿吨,涨幅近27%,已经高于去年印尼宣布禁矿时候的报价。三季度在高矿价刺激下,会有更多的镍矿进入国内,镍矿紧张局面缓解。

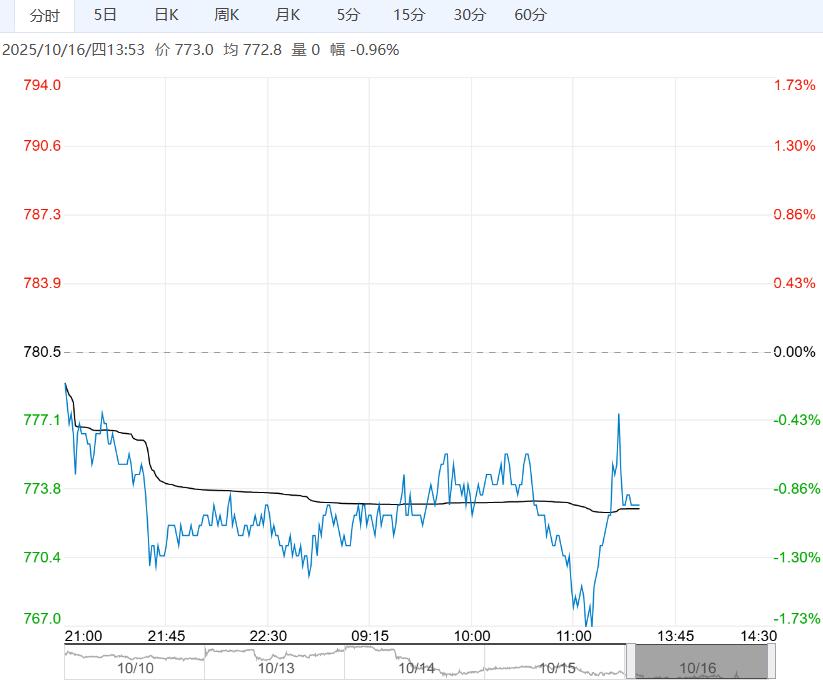

综上所述,镍价波动重心较上半年抬升,均价预计在105000元/吨或13000美元/吨,核心波动区间98000—112000元/吨或12000—14000美元/吨。策略上,建议关注跨市正套,或者将镍作为资产中的空头配置。

下一篇> 超24%涨幅 白银期货表现强于黄金