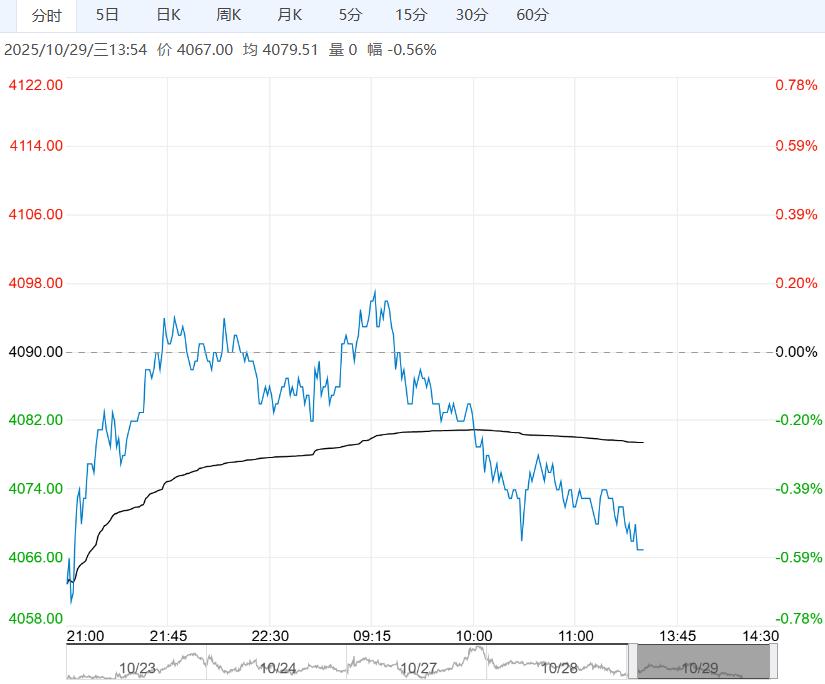

今年2月以来,现券收益率屡创调整新高,国债期货价格直到10月末才跌破2月份低点。

集金期货通2017年12月1日消息:今年2月以来,现券收益率屡创调整新高,国债期货价格直到10月末才跌破2月份低点。

导致国债期、现价格偏离的主要原因是期货超跌或超涨,而当期、现价格出现严重背离时容易出现套利机会。当前债市震荡加剧,期债减仓超涨的概率较大,易出现正套机会。

理论上,国债期货价格=(现券净价-持有收益-净基差)/转换因子。具体来看,可交割券的转换因子在国债期货合约存续期内不变,故可从期债定价中剥离出可交割券折溢价、持有收益和净基差三个影响因素。

本文选取2017年2月6日与5月10日、6月20日、10月27日的国债期、现货行情进行实例分析。

2月6日和6月20日,10年期国债现券收益率相近,但2月6日时10年期债价格(收盘价,下同)较6月20日低2.47元,期货主力合约由T1706切换至T1709,CTD仍为160017.IB。从持有收益看,现券票息相近,融资利率从2.6%上行到3.5%,持有期缩短,持有收益从0.0812元降至-0.1387元,拉高期货价格约0.22元。从可交割券溢折价来看,国债160017加权发行价为100.38元,6月距发行时更久,净价会降低,4个月减少约0.013元,反而拉低期货价格,但数额极小。净基差对期现背离影响最大,2月时央行上调公开市场操作利率,引发债市恐慌,期债超跌,净基差高达2.4991元。而半年末央行态度温和,6月提前大额投放跨季资金,提振市场信心,6月20日为期债出现短期价格高点,净基差低至-0.2571元。净基差大幅下降,拉高期货价格约2.81元。两日虽国债收益率相同,但个券收益率不同,CTD券160017.IB的收盘净价从94.0616元降至93.657元,拉低期货价格约0.462元。

总的来看,2月6日和6月20日,国债收益率相近,期货价格从93.37元升至95.84元,主要是因期债过度波动造成的基差变化。

到5月10日,10年期国债收益率创新高,相对2月低点利率上行20BP。久期按CTD近似算8,期货价格应下行约1.6元,但实际价格反而更高,主要是由于净基差变动,5月净基差降至0.8436,拉高期货价格约1.59元,基本覆盖收益率上行引起的期货下跌部分。直到10月27日,期价才向下突破2月低点,此时收益率已上行33BP。期货价格偏高的主因仍为净基差,此时净基差低至-0.0547元,拉高期货价格2.6元。

综上,影响国债期、现价格偏离的三因素中,净基差变动影响最大,持有收益波动次之,溢折价发行引起的净价变动最小。由此可见,期现价格背离的主要原因是期货超跌或超涨。

一般来讲,期现价格出现严重背离时易出现套利机会,通常用IRR来表示买入CTD现券交割的收益率。今年2月低点时,期债超跌,CTD券的IRR低于-6%,此时可做反向的套利,买入期货卖出现券。在6月20日,期债超涨,CTD券IRR高于6%,此时可做买CTD现券卖出期货的正向套利,由于期货卖方有交割期权,所以可通过交割锁定至少6%的套利收益。

近期来看,市场处在大跌后的休整阶段,期债空头较拥挤,市场因情绪波动震荡加剧,期债减仓超涨的概率较大,易出现正套机会。11月29日,10年期国债收益率下行5BP,而期债主力T1803上涨0.73%,明显超涨。

TF1803活跃可交割券1700003.IB和170014.IB的IRR接近4.5%,T1803的一些可交割券IRR超5%,成本合适的投资者若遇见合适现券卖盘,可进行正套,或者继续等待更好时机。

下载关注集金期货通APP,查看实时期货行情走势,获取权威期货投资信息!

<上一篇 减产协议延长提振WTI原油期货小幅回升

下一篇> 国债期货有望短期企稳 持续性存疑