本年度供给端对新作产量减产已经逐步达成共识,但是减产幅度却不好评估,通过对产地的调研,2020年度产量同比减幅在500万吨上下。东北产地由于面积减少及天气造成单产下降共计800万吨,而华北、西南及西北地区由于本年度初玉米种植收益大幅增加,扩种带来增产300万吨。因此,总产下降幅度可能不及市场预期的1000万吨。

本年度供给端对新作产量减产已经逐步达成共识,但是减产幅度却不好评估,通过对产地的调研,2020年度产量同比减幅在500万吨上下。东北产地由于面积减少及天气造成单产下降共计800万吨,而华北、西南及西北地区由于本年度初玉米种植收益大幅增加,扩种带来增产300万吨。因此,总产下降幅度可能不及市场预期的1000万吨。本年度按照当前临储未出库3500万吨,产需缺口已经十分明朗,符合之前对2019/2020年度产需缺口4500万吨左右的判断,即新作上市前不会出现刚性缺口,甚至还会出现较大结转。

在此基础上,展望2021年,明年已无储备玉米继续投放,生猪需求有望进一步恢复,但禽类大概率要被动去产能,深加工利润成本大幅抬升,需求收缩大背景下,成本向下游转接越发困难,利润走差后对玉米的需求有望降低。同时,国产玉米和其他谷物价差大幅缩小,替代品大概率进一步挤占国产玉米的饲用需求和工业需求,尤其是陈化水稻及陈化小麦出库在即,预计2020/2021年度玉米在高价抑制需求和替代增加后同比下调2%。进口玉米、高粱及大麦进一步增加至2500万吨,通过对平衡表偏乐观的预测,第一,明年产需缺口可能小于本年度;第二,由于本年度陈作结转库存较高,倘若来年进口稍有扩大,国内供需或许不会特别紧张。

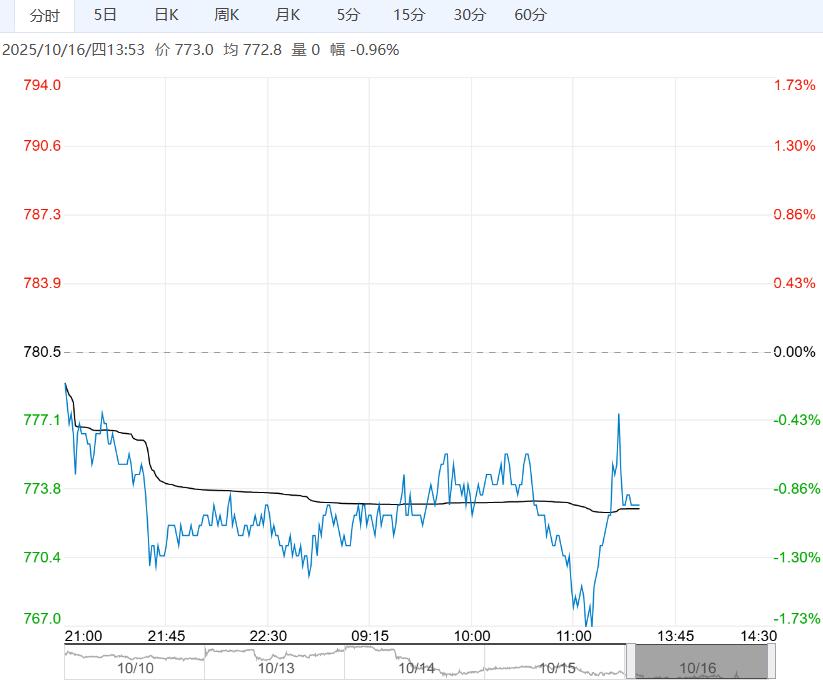

超高升水是当前近月合约走势的主要矛盾。玉米期价在经历本轮东北台风天气炒作之后,再次恢复至强预期、弱现实的格局,玉米期货2101合约一度对现货升水接近200元/吨,基差处于历史最低值,在当前现货供应整体充足的情况下,期价很有可能已经甚至过度反映上涨预期,后市重点关注玉米期货2101合约基差回归的方式,预计很有可能通过期价回落向现货靠拢实现基差回归。

<上一篇 新棉减产降质 棉花价格有望保持偏强走势

下一篇> 供应压力不凸显 菜油中期保持震荡回升