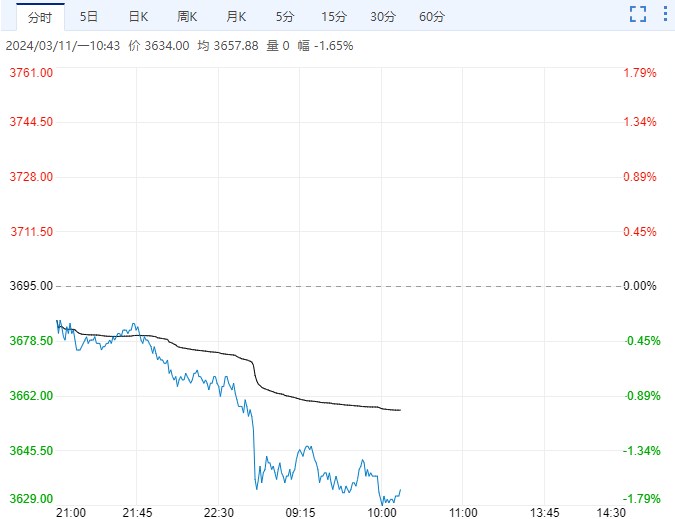

周一商品多数下跌,黑色系下挫,硅铁、铁矿石大跌逾3%,沪铅、焦炭、锰硅、甲醇跌逾2%,沪铜、淀粉、热卷、沪镍、螺纹钢、鸡蛋、橡胶、乙烯跌逾1%。

周一商品多数下跌,黑色系下挫,硅铁、铁矿石大跌逾3%,沪铅、焦炭、锰硅、甲醇跌逾2%,沪铜、淀粉、热卷、沪镍、螺纹钢、鸡蛋、橡胶、乙烯跌逾1%。

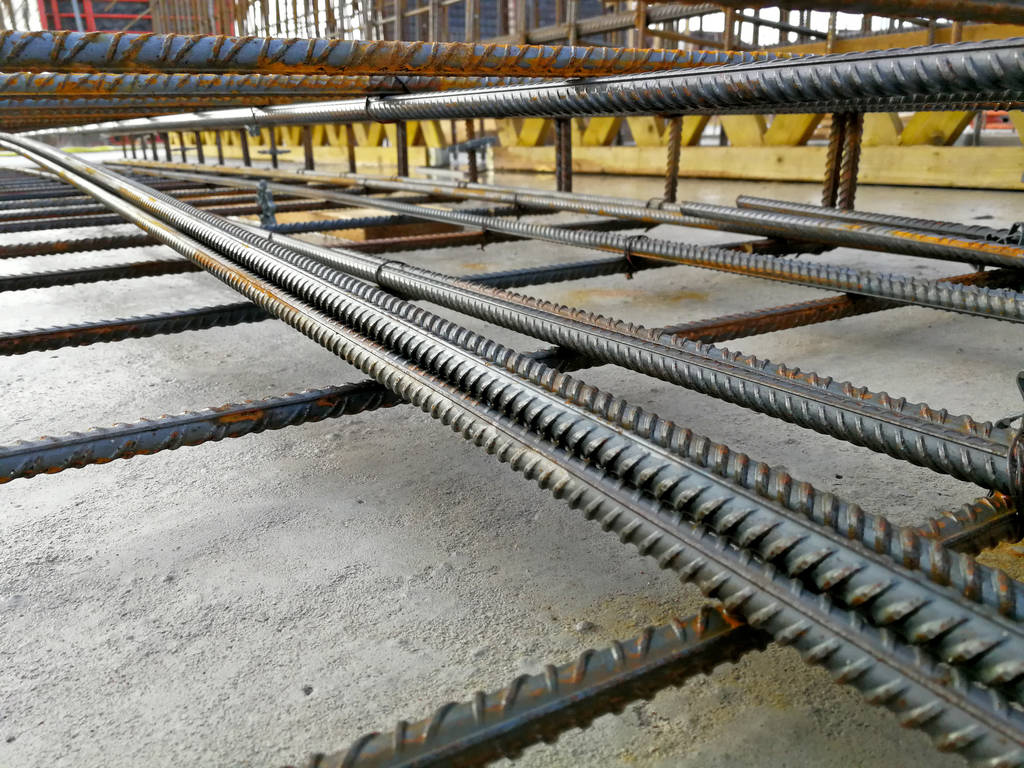

成交不理想现货钢价延续跌势

由于需求端表现偏弱,市场成交整体并不理想,国内现货钢价延续跌势。进口铁矿石市场震荡波动,库存水平在攀升。据国内钢铁资讯机构“我的钢铁”提供的最新市场报告,最近一周,国内现货钢价综合指数报收于150.96点,一周下跌0.39%。周初,钢材期货市场震荡走强,现货钢价积极跟涨,但由于需求端表现偏弱,市场成交整体并不理想,抑制了价格继续上涨的空间。随着期货市场价格连日下跌,且跌幅不断加大,周后期的现货钢市心态偏弱,价格也随之下跌。虽然目前市场库存的整体压力有限,但库存周环比的下降幅度不及预期。

据分析,在建筑钢市场上,价格盘整偏弱。济南、福州、广州等地吨价一周上涨10元至50元;而杭州、武汉、沈阳等地吨价一周下跌10元至160元。从上海等地可以看到,钢材价格冲高回落。需求端的基础并不牢固,只要价格一上攻,需求就下降。需求端一收缩,钢价便受到抑制,只能向下走。

在板材市场上,价格总体下跌。热轧板卷价格大幅下跌,上海、杭州、济南等地吨价一周下跌10元至210元;仅长沙、成都等个别市场价格稍有上涨。市场整体的需求表现略差,价格低位时尚可,但价格处相对高位后马上成交不活跃。中厚板价格小幅下跌,上海、济南、广州等地吨价一周下跌10元至100元;仅福州、长沙等个别市场价格略涨。总体来看,市场需求较为平淡,商家出货不理想,成交情况一般。

铁矿石市场总体呈震荡波动的走势。据“西本新干线”的最新报告,在国产矿市场上,10月份河北铁精粉价格小幅下跌,吨价平均跌幅在5元至10元左右。国内一些地区钢厂高炉已开始执行采暖季限产措施,对铁矿石的需求在减弱。与此同时,一些地区的矿山开采也受到环保因素的影响而有所限制,短期内国产矿市场处于供需弱平衡的状态。进口矿价格10月份整体围绕吨价60美元的价位波动。截至26日,普氏62%品位进口矿指数报收于每吨62.3美元,一个月内上涨0.95美元。目前,进口矿市场需求不及预期,而供应却在上升,港口铁矿石库存持续攀升。

相关机构分析认为,11月份北方采暖季限产将进入全面“落地”期,对钢材市场的供需两端都会产生影响。钢价将持续在供应端利好及需求端利空的影响下反复震荡,呈现出在一定区间偏弱震荡的走势。

供应偏紧 PVC存在反弹需求

PVC期货主力合约价格9月初见顶回落,止跌于6200点。我们认为,当前价格已充分反映了本季利空预期,中短期技术超卖,后期跌势将收敛。宏观数据好转提振市场风险偏好,原料电石价格上涨抬升生产成本,加之开工不积极导致市场供应依旧偏紧,10月末和11月初可适当参与波段反弹。

9月国内经济宏观数据出现季节性的回升,普遍好于预期。数据发布当周,大宗商品特别是主要工业品出现剧烈波动,跌势收窄或趋向修复性反弹诉求增强。

9月以来, PVC价格大幅下滑,v1801合约最低跌至6200元/吨,较9月初7975元/吨的高点累计跌幅达22.3%。但上游原料电石价格却同期上涨16.8%,电石价格上涨大幅拉升PVC生产成本。受原料煤炭价格坚挺、西北限产导致产量低迷及国庆限运等诸多利好影响,近期国内电石价格仍将维持偏强走势,对PVC价格带来较强的成本支撑。

随着第四批环保督察结束,PVC企业开工率有所回升,但受利润下滑以及订单下降影响,企业开工积极性并不高,诸多企业选择10月停产检修,市场供应依旧偏紧。社会库存压力亦明显减轻,据了解,华东地区PVC库存仅有13万吨左右,较2月高点下滑近一半。

但下游需求转淡,亦限制PVC反弹空间。PVC下游主要产品为管材、薄膜板和型材等,主要行业为建筑、包装和消费品等。国内楼市调控政策升级,新开工面积难以出现明显上涨,需求端支撑力度有限。随着气温不断下降,下游需求进入传统消费淡季,国家针对京津翼等地区冬季污染治理措施的出台进一步抑制下游需求。

经过大幅大跌,目前PVC期货价格明显贴水现货,期货价格一定程度被低估,继续下行空间受限。技术上看,期价在6200附近获得较强支撑,KDJ指标与价格形成底背离,MACD指标低位金叉,存在反弹需求。

综上所述,国家9月宏观数据好于预期,提振市场风险偏好;电石价格坚挺对PVC带来较强的成本支撑;开工积极性不高, 10月停产检修装置较多,市场供应依旧偏紧;下游需求转淡,亦限制PVC反弹空间;技术指标背离加之期货贴水明显,中短期PVC存在反弹需求。

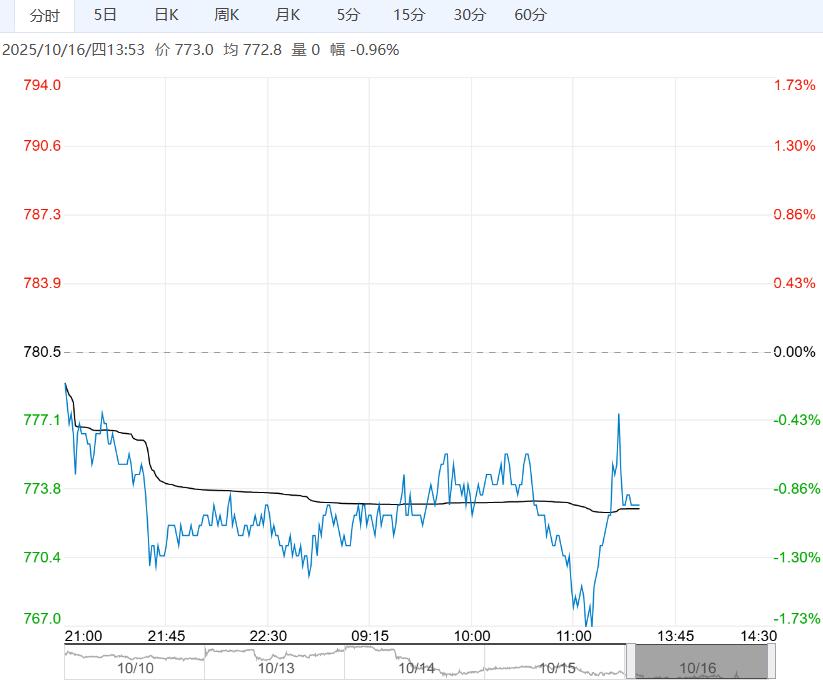

焦炭基差修复行情即将开启

焦炭连续下挫导致焦化企业进入亏损境地,焦企生产动力削弱,检修意愿强烈,叠加政策性限产,未来焦炭供应或收紧。在当前钢厂焦炭库存不断走低的情况下,J1805合约成为最佳做多选择。

焦炭港口库存持续下滑

9月中旬以来,焦炭主力合约持续下跌,在当前价格形态下,焦企生产利润已经进入亏损状态,企业停产或检修意愿增强,加之季节性及政策影响,使得焦企开工率不断下滑,进入下行周期焦炭供应逐步偏紧。数据显示,产能100万—200万吨水平焦企开工率持续从9月初的80%附近回落至70%以下,产能小于100万吨水平焦企开工率也从9月初75%附近回落至70%附近。目前,只有大型焦企开工率暂维稳于80%附近,我们预计,受季节性及政策影响其开工率难以进一步提高。

当前,焦炭港口库存持续下滑,截至2017年10月23日,天津港焦炭库存自8月以来从100多万吨跌至80万吨,创历史新低水平,降幅超过20%,虽然钢厂在冬季面临政策性限产,不利焦炭需求,但随着未来政策逐渐出清,库存降至容忍度以下,炼钢高利润将大大支撑其对原料的补库需求,为远月期焦带来向上催化剂。

钢厂远期补库需求强烈

众所周知,钢材生产的主要原料是焦炭和铁矿石,目前钢厂利润处在700—800元/吨的高位水平,高企的利润会刺激钢厂的生产动力。虽然短期面临政策性限产,不利于焦炭采购,但一旦政策出清,钢厂必然为兑现利润复产,从而加大对原料焦炭的采购。

数据显示,当前钢厂焦炭到货情况一般,但消化量未大量减少。近期高炉停复产较多,主要集中在河南、河北两省,唐山地区因烧结机限产,部分钢厂有提前关停高炉的情况。我们认为,当前冬季政策扰动,主要对J1801合约带来影响,随着春节后限产因素削弱甚至消失,在高利润叠加焦炭低库存状态下,钢厂主动补库必然会带动远月J1805出现一波多头行情。

焦炭现货下跌基本告一段落,基差处于历史偏高水平。目前主流焦价在1900—2000元/吨附近,期货贴水较大。随着交割月临近,后市将大概率开启基差修复行情,从而有力支撑焦炭整体做多氛围。

<上一篇 镍需求前景乐观 沪镍大幅走高

下一篇> 沪镍期货涨势喜人但不成熟